De acuerdo con Confecámaras, a finales de 2017 había cerca de 2,4 millones de microempresas en Colombia, lo que representa cerca del 88% del tejido empresarial en el país. De total de microempresas reportadas, 1,6 millones son personas naturales y 848 mil son sociedades. Estas microempresas junto con las pymes constituyen el 93% de las empresas colombianas, generan el 67% del empleo y aportan el 28% del producto interno bruto (Dane 2016). No cabe duda, su gran importancia e impacto en el desarrollo económico del país.

Al respecto, recientemente salieron publicados los primeros resultados de la Gran Encuesta Microempresarial de Anif, en el cual se destinó un módulo al estudio del financiamiento. A continuación, analizaremos los principales hallazgos encontrados en dicha sección.

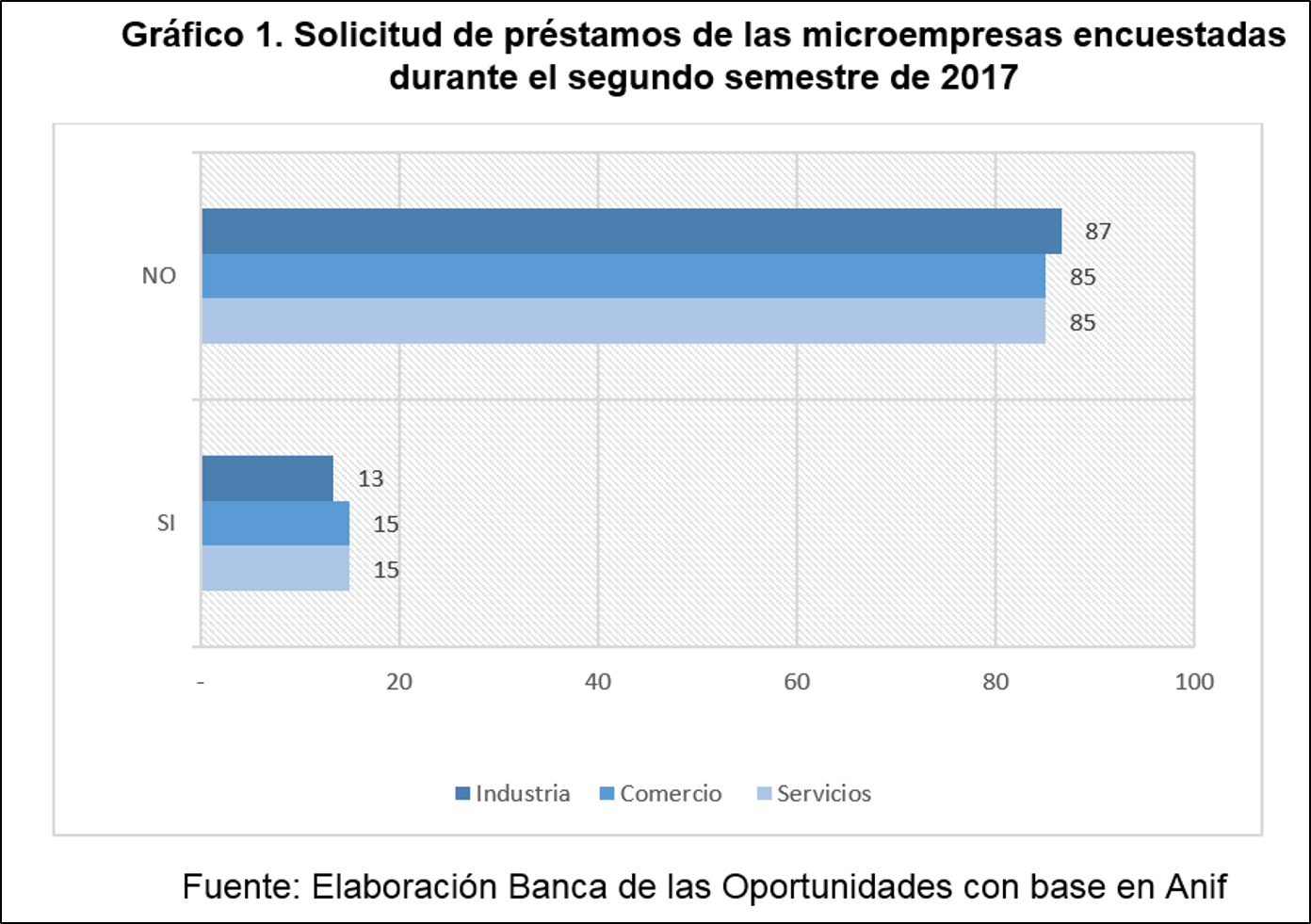

En primer lugar, preocupa el bajo acceso al financiamiento de la microempresas del país. En efecto, más de cuatro quintas partes de los empresarios encuestados indicaron no haber solicitado crédito durante el segundo semestre de 2017. Esta proporción es mucho mayor a la de las pyme (aproximadamente 60% GEP 2017-II). Esta situación aún fue más crítica en los empresarios informales, donde en promedio el 88% de los encuestados no accedió al crédito. Esto representa un desafío teniendo en cuenta que diversos estudios han hecho énfasis en la relación positiva que existe entre el acceso al crédito y el desarrollo y la transformación productiva de las firmas.

Las principales razones por la que los microempresarios no solicitan crédito estuvieron relacionadas con que nunca han recibido una oferta de crédito (45% en promedio), no lo necesita (30%) y hay exceso de trámites (24%). Aspectos que señalan una aparente falla de mercado, puesto que las ofertas de créditos no están llegando o demandan demasiados trámites.

En segundo lugar, se resalta que quienes solicitan crédito lo obtienen, por el monto requerido. Así, el 92% de los microempresarios que solicitaron crédito les fue aprobado y a un89% se les ajustó el monto del crédito dado con el solicitado. En consecuencia, se confirma que el sector está siendo atendido por el sistema financiero; pero, al igual que en las pyme, existe una alta autoexclusión.

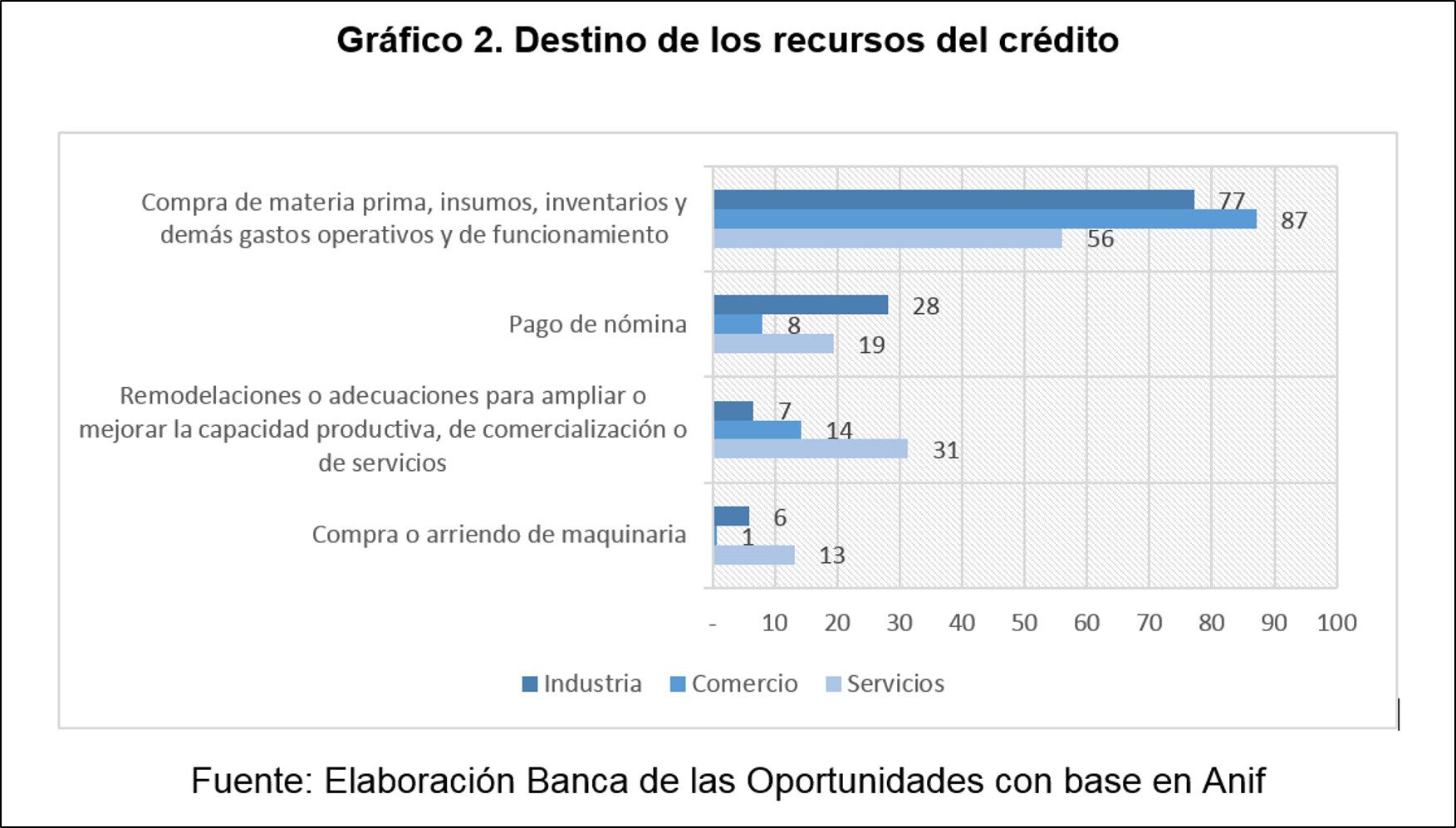

En tercer lugar, los créditos que se otorgaron no fueron prioritariamente destinados a inversión. El principal destino de los recursos para los tres macrosectores estuvo asociado con la compra de materia prima, insumos, inventarios y demás gastos operativos o de funcionamiento (77% industria, 87% comercio y 56% servicios). Es decir, que más de la mitad de los encuestados usaron los préstamos para obtener liquidez; mientras que menos del 30% de los encuestados realizó remodelaciones o adecuaciones para ampliar la capacidad productiva, y menos del 13% de los empresarios lo usó para comprar o arrendar maquinaria.

Es importante hacer énfasis en este aspecto debido a que los créditos destinados a inversión permiten que las empresas accedan a nuevas oportunidades de crecimiento y obtengan incrementos en productividad a través de tecnologías, innovación, desarrollo de nuevos producto o servicios, ampliación de mercados, etc. Por lo tanto, resulta esencial incentivar este tipo de créditos que lleven a la innovación y transformación productiva de los microempresarios colombianos.

Por otro lado, se evidencia un desconocimiento de los costos reales de financiación. El 64% de los industriales, el 63% de los comerciales y el 43% de los microempresarios de servicios manifestaron haber recibido una tasa de interés anual menor al 5%. Sin embargo, la tasa certificada para microcrédito de acuerdo con la Superintendencia Financiera de Colombia se ubicó en 36%. Por lo tanto, existe el desafío de avanzar en la educación financiera de los microempresarios, que les permita realizar una adecuada planeación financiera y conocer los costos reales de apalancarse.

Finalmente, se observó que la mayor proporción de los créditos fueron otorgados por los bancos. Así, cerca de tres cuartas partes de los microempresarios que accedieron al crédito lo hicieron a través de los bancos. Las compañías de financiamiento u otras entidades financieras fueron la segunda fuente de financiación de los microempresarios. Resulta preocupante que el 13% de los comerciales encuestados obtuvo su préstamo a través de prestamistas informales, que se caracterizan por cobrar tasas de interés más altas a las de las fuentes de financiación formales.

En síntesis, la Gran Encuesta Microempresarial de Anif refleja una baja demanda de crédito de las microempresas en el último semestre de 2017. Asimismo, se evidencia que, a pesar de los altos niveles de autoexclusión, los microempresarios que llegan al sistema financiero están siendo atendidos. Además, la mayoría de los encuestados que solicitaron crédito lo hicieron para capital de trabajo y no para transformaciones productivas.

Al respecto, el Gobierno Nacional está comprometido con incrementar la inclusión financiera de las empresas. La Estrategia Nacional de Inclusión Financiera tiene como uno de sus pilares la promoción de nuevos esquemas de financiación para las mipymes, el cual busca promover alternativas de acceso a financiamiento y desarrollo de las firmas. Esta estrategia incluye iniciativas que contribuyen a elevar la dinamización de las transacciones financieras y la difusión y mayor uso de instrumentos que favorezcan el acceso y uso de la financiación por parte de las empresas. Asimismo, la Estrategia de Educación Económica y Financiera busca incrementar y desarrollar los conocimientos en esta materia.

Daniela Londoño Avellaneda

Banca de las Oportunidades